Letras del Tesoro

Las Letras del Tesoro son títulos de Deuda Pública emitidos por el Estado para su financiación. Su plazo de vencimiento suele ser inferior a 18 meses y presentan la peculiaridad de que se emiten a descuento.

Es decir, el suscriptor al comprar paga menos que el valor nominal del título, mientras que en el momento del vencimiento recibe dicho valor nominal. Este menor precio en el momento de la compra es la rentabilidad que ofrece el título.

Para calcular la rentabilidad que obtiene el inversor hay que distinguir entre Letras con vencimiento a menos de 1 año y a más de 1 año:

a) Si vence antes de 1 año, se aplica la ley de capitalización simple

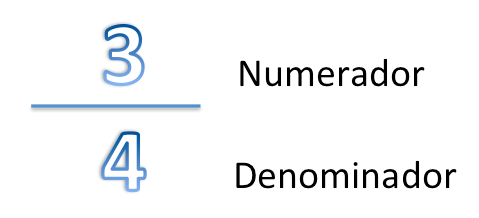

P (1 + i * t) = N | |

Siendo "P" el precio que paga por la Letra | |

"N" el valor nominal de la letra (importe que recibe al vencimiento) | |

b) Si vence a más de 1 año se aplica la ley de capitalización compuesta

P (1 + i )^t = N |

Al suscribir y al vencer la Letra, la entidad financiera suele cobrar comisiones, que en el primer caso incrementan el precio de compra y en el segundo caso disminuyen el importe recibido en el reembolso.

Estas comisiones hay que incorporarlas en las fórmulas anteriores para calcular la rentabilidad de las letras. Por tanto:

a) Vencimiento a menos de 1 año:

(P + Cc) * (1 + i * t) = N - Cv |

Siendo "Cc" la comisión de compra |

"Cv" la comisión de venta |

b) Vencimiento a más de 1 año:

(P + Cc) * (1 + i )^t = N - Cv |

Ejemplo: Se suscribe una Letra del Tesoro de 1.000.000 ptas. con vencimiento a 6 meses. El precio de compra es de 950.000 ptas., con una comisión de 5.000 ptas. En el momento del reembolso se aplica otra comisión de 4.000 ptas. Calcular la rentabilidad efectiva para el cliente:

Al ser una operación a menos de 1 año se aplica la ley de capitalización simple | |

Por lo tanto, (P + Cc)* (1 + i * t) = N - Cv | |

(Hay que despejar "i" que nos da la rentabilidad efectiva para el cliente | |

luego, (950.000 + 5.000) * (1 + i * 0,5) = 1.000.000 - 4.000 ( plazo en base anual) | |

luego, i = 8,586% | |

Por lo tanto, la rentabilidad (anual) que obtiene el inversor en esta operación es del 8,586% | |

¿Y si el vencimiento de esta letra fuera a 15 meses?:

En este caso, al ser una operación a más de 1 año, se aplica la ley de capitalización compuesta | |

Por lo tanto, (P + Cc)*(1 + i )^t = N - Cv | |

luego, (950.000 + 5.000) * (1 + i )^1,25 = 1.000.000 - 4.000 | |

luego, i = 3,42% | |

Por lo tanto, la misma operación que en el caso anterior, pero a un plazo de 15 meses, estaría dando una rentabilidad del 3,42% | |

El comprador puede vender la Letra antes de su vencimiento. Para calcular la rentabilidad obtenida se aplicaría la misma fórmula, ajustando el tiempo al periodo en que ha sido titular de la Letra.

Ejemplo: en el caso anterior (Letra con vencimiento a 15 meses) el comprador la vende transcurrido únicamente 7 meses, por un precio de 975.000 ptas. En esta venta no paga comisiones. Calcular la rentabilidad obtenida:

Como el plazo en que ha mantenido la Letra ha sido inferior al año, se aplica la ley de capitalización simple. | |

Por lo tanto, (P + Cc) * (1 + i * t) = N - Cv | |

Luego, (950.000 + 5.000) * (1 + i * 0,5833) = 975.000 - 0 | |

luego, i = 3,59% | |

Por lo tanto, la rentabilidad (anual) que obtiene el inversor en este caso es del3,59% | |