Estructura de negocio y las implicaciones fiscales

Si pensamos que durante los primeros años de actividad de nuestra empresa en EE.UU vamos a generar pérdidas, quizás decantarnos por la Sucursal (Branch) sea lo más conveniente.

Las ganancias obtenidas por la sucursal en EE.UU, están sujetas a tributación al igual que las corporaciones, pero la distribución interna de los beneficios después de impuestos no son considerados como dividendos sujetos a tributación.

Sin embargo, y para eliminar esta situación que pone en desventaja a la corporación extranjera, se crea un impuesto sobre las ganancias en virtud del cual, los dividendos estarían sujetos al tipo del 30%. Lo que en definitiva va a igualar el tratamiento fiscal de la sucursal con el de la Corporación o la LLC.

Si nuestra estructura jurídica es de Asociación o Partnership*, las consecuencias fiscales son parecidas a las de cuando operamos a través de una Sucursal.

La diferencia estriba en que la Asociación traspasa las pérdidas o las ganancias a sus asociados, que tributan en proporción a su participación en la asociación.

Si las actividades realizadas por la asociación, son lo suficientemente significativas como para considerar que la empresa extranjera está sujeta al impuesto federal, entonces cada uno de esos asociados deben rellenar el Formulario 1120-F, informar de los beneficios generados y pagar los impuestos correspondientes.

La Corporación o Corporation** es una entidad separada de la empresa matriz extranjera, y está sujeta tanto al impuesto federal cómo al estatal.

Desde el punto de vista federal, la corporación, está obligada al pago de impuestos por las ganancias obtenidas, a las que se les aplica un determinado tipo impositivo.

Por otro lado, sus accionistas están obligados al pago de impuestos por los ingresos obtenidos o “dividendos” (entorno al 30% dependiendo del tratado fiscal aplicable).

Una forma de evitar esta doble imposición fiscal, para muchas empresas pequeñas, es elegir un tipo especial de corporación, la de Tipo S***.

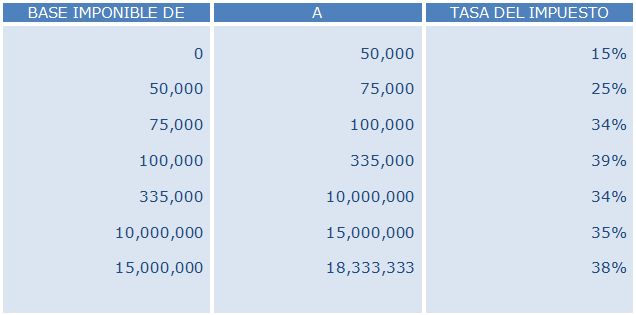

Las empresas tendrán que pagar en torno al 15 o 38% dependiendo del beneficio generado.

Según la opinión de Aaron N. Wise**** si lo que queremos en comercializar nuestros productos o servicios en EE.UU, la creación de una corporación americana es en la mayoría de los casos la ruta a seguir.

Operar como sucursal suele ser bastante arriesgado, por el tema de la responsabilidad (no limitada) entre otras cosas.

*http://www.irs.gov/businesses/small/article/0,,id=98214,00.html

**http://www.irs.gov/businesses/small/article/0,,id=98240,00.html

***Este tipo de entidad es de Transparencia Fiscal, lo que significa que son las personas que la forman como entes individuales, y no la sociedad en sí, los que debe pagar los impuestos (supone un ahorro de aproximadamente el 5.5%).

****Autor de “Doing Business in EE.UU” 2009